Στο fund ΚΚR περιήλθε το χαρτοφυλάκιο spreads της Unilever και μαζί με αυτό και ολόκληρη η δραστηριότητα της Ελαΐς – Unilever στον τομέα των μαργαρινών, ελαιόλαδου και σπορέλαιων (Άλτις, Βιτάμ, Flora, Sol κ.ά.).

Η συγκεκριμένη κίνηση πραγματοποιείται στο πλαίσιο αναδιάρθρωσης των στρατηγικών προτεραιοτήτων της Unilever. H Unilever εξέδωσε σχετική ανακοίνωση ότι επήλθε συμφωνία ύψους 6,8 δισ. ευρώ με το αμερικανικό fund, προκειμένου να πωλήσει τo χαρτοφυλάκιο μαργαρίνης.

Όπως αναφέρεται στην ίδια ανακοίνωση, η Unilever «έλαβε δεσμευτική προσφορά από την KKR για την αγορά της παγκόσμιας δραστηριότητας spreads για 6,825 δισ. ευρώ σε μετρητά, ελεύθερη χρεών».

Την απόφαση για την πώληση έλαβε η μητρική εταιρεία, Unilever, δεδομένου ότι τα συγκεκριμένα προϊόντα έχουν πάψει να αποτελούν core business για τον όμιλο. Για του λόγου το αληθές και σε ό,τι αφορά την ελληνική αγορά, ο όμιλος έχει αποφασίσει την ενίσχυση του έταιρου εργοστασίου στο Ρέντη, που παράγει απορρυπαντικά, αφενός με εγκατάσταση νέας τεχνολογίας αιχμής και αφετέρου με την μεταφορά παραγωγής από άλλα εργοστάσια του ομίλου στο εξωτερικό.

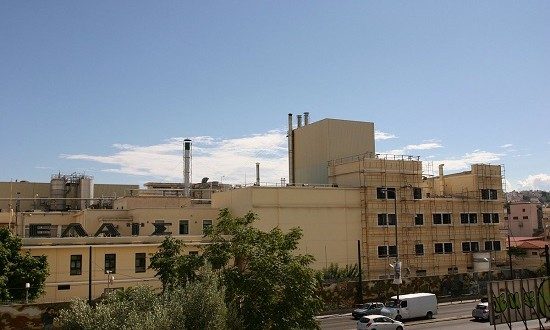

Η πώληση αφορά στο εργοστάσιο της Ελαΐς στο Ν. Φάληρο, μαζί με τα brands που παράγει και συγκεκριμένα τα ελαιόλαδα Άλτις, Ελάνθη και Solon (που ανήκουν στην θυγατρική «Ελάνθη»), όπως και το σύνολο των brands μαργαρίνης (Becel, Άλτις soft, Βιτάμ, Ελαΐς, Flora, super fresco).

Όπως αναφέρει στο foodbusiness.gr ο κ. Γρηγόρης Αντωνιάδης, Αντιπρόεδρος Δ.Σ. και Διευθυντής Επικοινωνίας της Ελαΐς – Unilever Hellas, δεδομένου ότι πρόκειται για ξεχωριστό κλάδο (division), θα μεταφερθεί αυτούσια η δραστηριότητα (brands, εργοστάσιο, προσωπικό) στην KKR, με την ολοκλήρωση της μεταβίβασης να τοποθετείται στα τέλη του τρίτου τριμήνου 2018.

Ο διευθύνων σύμβουλος της Unilever, Paul Polman, δήλωσε ότι η κίνηση αυτή «σηματοδοτεί ένα ακόμη βήμα στην αναδιάρθρωση και ενδυνάμωση του χαρτοφυλακίου μας με στόχο τη μακροπρόθεσμη ανάπτυξη».

Σημειώνεται ότι ο τζίρος του χαρτοφυλακίου των μαργαρινών της Unilever ανήλθε παγκοσμίως σε 3,03 δισ. ευρώ για το 2016, με EBITDA στα 608 εκατ. ευρώ, πριν την αναπροσαρμογή της νέας ιδιοκτησίας και συνολική αξία περιουσιακών στοιχείων ύψους 1,1 δισ. ευρώ. Κατέχει περισσότερα από 400 εμπορικά σήματα, συμπεριλαμβανομένων των Dove, Knorr soups, Lipton, Magnum και Marmite.

Ας σημειωθεί ότι στις αρχές του 2017 η ολλανδο-βρετανική πολυεθνική είχε δεχτεί πρόταση εξαγοράς από την ανταγωνιστική αμερικανική εταιρεία, Kraft Heinz, την οποία απέρριψε.

Από εκείνη τη στιγμή και ύστερα, η Unilever, η οποία απασχολεί περίπου 169.000 άτομα σε όλο τον κόσμο, προσπάθησε να αποδείξει στους μετόχους, ότι είναι καλύτερα να κινείται αυτόνομα, και δεσμεύθηκε να ενισχύσει την κερδοφορία της.

Η KKR είναι ένας επενδυτικός κολοσσός με παγκόσμια ισχύ, που διαχειρίζεται πολλαπλές εναλλακτικές κατηγορίες περιουσιακών στοιχείων, συμπεριλαμβανομένων των ιδιωτικών επενδυτικών κεφαλαίων, της ενέργειας, των υποδομών, των ακινήτων, των πιστώσεων καθώς και των τροφίμων.

Από την εξαγορά εξαιρούνται τα spreads της Unilever στη Νότια Αφρική. Όπως έχει ανακοινωθεί νωρίτερα, η Unilever θα αποκτήσει τη συμμετοχή – μερίδιο 25,75% – της Remgro στη Unilever South Africa Holdings (Pty) Ltd, προσφέροντας ως αντάλλαγμα τις δραστηριότητες των spreads στη Νότια Αφρική, καθώς και μετρητά.

Η συμφωνία αναμένεται να ολοκληρωθεί και τυπικά στα μέσα του 2018, καθώς τελεί υπό την επιφύλαξη των εγκρίσεων των ρυθμιστικών αρχών.

Food Business News

Food Business News