Συνεχίζεται η πτωτική πορεία του κλάδου παροχής υπηρεσιών Logistics, αλλά με επιβραδυνόμενο ρυθμό, σύμφωνα με όσα αναφέρονται σε νέα μελέτη της Icap.

Ο κλάδος των Υπηρεσιών Logistics προς Τρίτους (Third Party Logistics-3PL) ήταν μέχρι και το 2008 ένας από τους πιο δυναμικά αναπτυσσόμενους κλάδους της ελληνικής οικονομίας. Ωστόσο, η ανοδική πορεία της αγοράς ανακόπηκε εξαιτίας της οικονομική ύφεσης που πλήττει τα τελευταία χρόνια τη χώρα.

Με το Νόμο 4302/2014 έγινε η πρώτη προσπάθεια να αντιμετωπιστεί η δραστηριότητα της παροχής υπηρεσιών Εφοδιαστικής (Logistics) ως σύνολο και όχι αποσπασματικά με νομοθετικές ρυθμίσεις για τις επιμέρους δραστηριότητες αποθήκευσης, διανομής, μεταφοράς κ.τ.λ. όπως γινόταν έως σήμερα. Βάσει του νόμου, «εφοδιαστική (logistics) είναι το σύνολο των διεργασιών που είναι απαραίτητες για το σχεδιασμό, την υλοποίηση και τον έλεγχο της ροής (της μεταφοράς, της διαμεταφοράς και της αποθήκευσης) αγαθών και εμπορευμάτων από οποιοδήποτε σημείο προέλευσης σε οποιοδήποτε σημείο προορισμού και αντιστρόφως, καθώς και για το σχεδιασμό, την υλοποίηση και τον έλεγχο της παροχής συναφών υπηρεσιών και της σχετικής πληροφορίας».

Σήμερα, στον κλάδο δραστηριοποιείται μεγάλος αριθμός επιχειρήσεων, οι οποίες είτε είναι (δια)μεταφορικές που παρέχουν παράλληλα και υπηρεσίες logistics, είτε αμιγείς επιχειρήσεις παροχής αυτών των υπηρεσιών. Ο ανταγωνισμός μεταξύ τους είναι έντονος και εστιάζεται σε διάφορους τομείς (π.χ. στις τιμές, στο εύρος των προσφερόμενων υπηρεσιών κ.ά.). Το γεγονός αυτό συμβάλλει στην παροχή ποιοτικότερων και πιο ολοκληρωμένων υπηρεσιών προς τις εταιρείες – πελάτες.

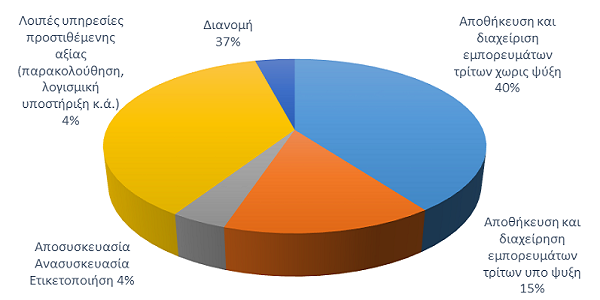

Κεντρικός κορμός των υπηρεσιών 3PL είναι οι αποθηκεύσεις και οι διανομές προϊόντων και ακολουθούν οι υπόλοιπες υπηρεσίες με χαμηλή συμμετοχή (αποσυσκευασία, ετικετοποίηση εμπορευμάτων, λογισμική υποστήριξη κ.ά.).

Διαχρονική Εξέλιξη της Αγοράς

Η εξεταζόμενη αγορά παρουσίασε σημαντική ανάπτυξη μέχρι και το 2008, λόγω της αυξημένης ζήτησης για υπηρεσίες 3PL. Οι επιχειρήσεις που ήδη δραστηριοποιούνταν στον κλάδο των 3PL ανέλαβαν σημαντικά συμβόλαια.

Ωστόσο, όπως αναφέρει η Ελευθερία Παραμερίτη, Consultant στη Διεύθυνση Οικονομικών Μελετών, η οποία επιμελήθηκε την παρούσα μελέτη, η οικονομική κατάσταση που επικρατεί στην Ελλάδα τα τελευταία χρόνια έχει σαν αποτέλεσμα τη συρρίκνωση των βιομηχανικών / εμπορικών δραστηριοτήτων των ελληνικών επιχειρήσεων – πελατών του κλάδου και συνέβαλε στη μείωση της ζήτησης των εξεταζόμενων υπηρεσιών και φυσικά στη σταδιακή συρρίκνωση της αξίας της αγοράς. Η σωρευτική μείωση ήταν περίπου 26% την περίοδο 2008-2014. Ο ετήσιος ρυθμός μείωσης την περίοδο 2008-2014 διαμορφώθηκε στο 4,5%. Αξίζει να σημειωθεί ότι, ο ρυθμός με τον οποίο μειώνεται η αγορά (σε αξία) επιβραδύνεται από το 2012 και μετά.

Σύμφωνα με τα ευρήματα της πρωτογενούς έρευνας που πραγματοποιήθηκε σε εκτεταμένο δείγμα επιχειρήσεων, η συνολική εγχώρια αγορά των υπηρεσιών 3PL εξακολούθησε την καθοδική της πορεία και το 2014, καταγράφοντας μικρή ποσοστιαία μείωση 1,5%. Περαιτέρω πτώση εκτιμάται ότι παρουσίασε η συνολική αξία της αγοράς 3PL και το 2015, με ποσοστό μεταξύ 2% και 3%.

Όσον αφορά την κατανομή της αγοράς των υπηρεσιών logistics προς τρίτους ανά κύρια κατηγορία, εκτιμάται ότι οι υπηρεσίες αποθήκευσης συνολικά καταλαμβάνουν το 55% περίπου της συνολικής αξίας των παρεχόμενων υπηρεσιών 3PL και ακολουθούν οι υπηρεσίες διανομής αποσπώντας μερίδιο 37% (στοιχεία 2014). Ειδικότερα, οι υπηρεσίες αποθήκευσης διακρίνονται σε “αποθηκεύσεις χωρίς ψύξη” που καταλαμβάνουν το 40% περίπου και σε “αποθηκεύσεις με ψύξη” που αποσπούν μερίδιο 15%. Παρατηρείται δηλαδή ότι οι υπηρεσίες αποθήκευσης – διανομής καταλαμβάνουν συνολικά το 92% των συνολικών παρεχόμενων υπηρεσιών.

Η Ελένη Δεμερτζή, Senior Manager της ICAP Group, αναφέρει σχετικά με τη διάρθρωση της αγοράς ότι, στην πρώτη θέση βρίσκεται η κατηγορία των τροφίμων και ποτών με ποσοστό 42%, για το 2014. Ακολουθεί η κατηγορία των ηλεκτρονικών ειδών και αναλωσίμων η οποία απέσπασε μερίδιο 10%. Έπονται τα φάρμακα και ο ιατροτεχνολογικός εξοπλισμός, οι ηλεκτρικές συσκευές καθώς και τα λοιπά προϊόντα (στην κατηγορία αυτή περιλαμβάνονται προϊόντα τα οποία δεν ήταν εφικτό να ταξινομηθούν αναλόγως στις υπόλοιπες κατηγορίες, όπως χαρτικά, χημικά, διαφημιστικό υλικό, κ.ά.) με μερίδιο 8% η κάθε κατηγορία. Τα βιομηχανικά προϊόντα & πρώτες ύλες και τα οχήματα και ανταλλακτικά απέσπασαν (η καθεμία κατηγορία) ποσοστό 7% περίπου. Ακολουθούν με ποσοστό 6% τα είδη ένδυσης και υπόδησης και τα έπιπλα – οικιακός εξοπλισμός με 4%.

Σχετικά με τα μερίδια αγοράς των κυριότερων εταιρειών και τη συγκέντρωση στον κλάδο, από τα δεδομένα της μελέτης προκύπτει ότι οι τρεις μεγαλύτερες εταιρείες κάλυψαν το 30% περίπου της αγοράς το 2014, ενώ οι πέντε μεγαλύτερες απέσπασαν αντίστοιχο μερίδιο 37%. Οι μεγαλύτερες εταιρείες του κλάδου κερδίζουν συνεχώς μερίδιο αγοράς, σε βάρος μικρότερων εταιρειών αλλά και ορισμένων μεγάλων επιχειρήσεων που τα τελευταία χρόνια λόγω της οικονομικής συγκυρίας στη χώρα σταμάτησαν τη λειτουργία τους ή πτώχευσαν.

Οικονομικά Στοιχεία του Κλάδου

Στο πλαίσιο της μελέτης έγινε χρηματοοικονομική ανάλυση του κλάδου, η οποία βασίστηκε στην επεξεργασία των δημοσιευμένων ισολογισμών των επιχειρήσεων. Από την ανάλυση του ομαδοποιημένου ισολογισμού ο οποίος συντάχθηκε βάσει δείγματος 31 επιχειρήσεων του κλάδου με διαθέσιμα δημοσιευμένα οικονομικά στοιχεία για τη διετία 2013-2014, διαπιστώνονται τα εξής:

Το σύνολο του ενεργητικού των εταιρειών του δείγματος εμφάνισε μικρή μείωση 3,4% το 2014 σε σχέση με το 2013, εξαιτίας κυρίως της μείωσης των ταμειακών διαθεσίμων και δευτερευόντως των απαιτήσεων. Τα ίδια κεφάλαια των επιχειρήσεων του δείγματος σημείωσαν πτώση 4,3% το ίδιο έτος.

Από την ανάλυση των αποτελεσμάτων χρήσεως παρατηρείται ότι οι συνολικές πωλήσεις αυξήθηκαν οριακά κατά 1,2% το 2014/2013, ενώ τα συνολικά μικτά κέρδη μειώθηκαν κατά 13,4% την ίδια περίοδο, λόγω αύξησης του κόστους πωλήσεων. Ωστόσο, λόγω σημαντικής μείωσης τόσο των χρηματοοικονομικών δαπανών (50,9%) αλλά κυρίως των λοιπών λειτουργικών εξόδων (28,8%) το 2014, το λειτουργικό αποτέλεσμα από αρνητικό το 2013 διαμορφώθηκε σε θετικά επίπεδα το 2014. Ως εκ τούτου, το καθαρό αποτέλεσμα από ζημιογόνο το 2013, κατέστη κερδοφόρο το 2014.

Η Θέση της Ελλάδας στον Παγκόσμιο Χάρτη

Βάσει του δείκτη LPI της παγκόσμιας τράπεζας η Ελλάδα το 2014 κατατάχθηκε στη 44η θέση ανάμεσα σε 160 χώρες, με τη Γερμανία να καταλαμβάνει την πρώτη θέση το ίδιο έτος. Παράγοντες του κλάδου επισημαίνουν ότι, ενώ η Ελλάδα πλεονεκτεί λόγω της γεωγραφικής της θέσης και θα μπορούσε να αποτελέσει σημαντικό κόμβο «υποδοχής» εμπορευμάτων, εντούτοις λόγω έλλειψης σύγχρονων και κατάλληλων υποδομών αλλά και αποτελεσματικών διαδικασιών διεκπεραίωσης η εφοδιαστική αλυσίδα στην Ελλάδα δεν έχει αναπτυχθεί όσο θα μπορούσε.

Σύμφωνα με εκτιμήσεις (Armstrong & Associates, Inc., 2015) το μέγεθος της παγκόσμιας αγοράς 3PL για το 2014 υπολογίζεται στα $750,7 δισ. παρουσιάζοντας αύξηση 6,5% σε σύγκριση με τα $704,9 δισ. του 2013.

Προτάσεις για την Αύξηση της Ανταγωνιστικότητας των Επιχειρήσεων

Εν κατακλείδι, σύμφωνα πάντα με τα αποτελέσματα της Κλαδικής Μελέτης, οι προοπτικές του κλάδου των 3PL είναι άρρηκτα συνυφασμένες με τη γενικότερη οικονομική δραστηριότητα της χώρας. Με την επιδείνωση της ρευστότητας των επιχειρήσεων ύστερα και από την επιβολή των κεφαλαιακών ελέγχων (capital – controls), η περαιτέρω ανάπτυξη του κλάδου θα επέλθει μέσα από την προσέλκυση ξένων επενδύσεων και την εξασφάλιση ενός σταθερού οικονομικού περιβάλλοντος, που θα ευνοήσει την επιχειρηματικότητα. Όσο πάντως συνεχίζει να επικρατεί το αρνητικό αυτό κλίμα, θα ενισχύονται οι τάσεις συγκέντρωσης του κλάδου, καθώς ορισμένες μικρομεσαίες εταιρείες 3PL θα “αναγκασθούν” να αποχωρήσουν από αυτόν.

Στο πλαίσιο αυτό και με βάση τις ισχύουσες συνθήκες της αγοράς, οι βασικοί άξονες στους οποίους θα πρέπει να “κινούνται” οι εταιρείες του κλάδου για την ενίσχυση ή ακόμη και για τη διατήρηση της θέσης τους στην αγορά, είναι οι εξής:

Περαιτέρω διεύρυνση των παρεχόμενων υπηρεσιών logistics, με στόχο την παροχή ολοκληρωμένων λύσεων προς την επιχείρηση – πελάτη.

Έμφαση στην παροχή ποιοτικότερων υπηρεσιών προστιθέμενης αξίας.

Εξορθολογισμός και περιορισμός των λειτουργικών τους δαπανών.

Συνεχής εκπαίδευση του προσωπικού – στελεχών.

Προσαρμογή της εμπορικής τους πολιτικής (τιμές, πιστώσεις) στις ισχύουσες οικονομικές συνθήκες της αγοράς.

Μείωση του κινδύνου επισφαλειών που προκύπτουν από τις συναλλαγές με διάφορους πελάτες.

Υλοποίηση επενδύσεων σε σύγχρονες τεχνολογίες και συστήματα.

Food Business News

Food Business News